به گزارش تحریریه، «جان بی تیلور» استاد اقتصاد در دانشگاه استنفورد در مقاله ای علمی-پژوهشی با عنوان «هدفگذاری تورمی در اقتصادهای نوظهور با تورم بالا» به بررسی راه های مقابله با تورم بالا در کشورها با استفاده از تجربه های دیگر کشورها از قوانین و ابزارها پرداخته است.

در بخش ذیل متن کامل این مقاله که در سال 2019 در مجله اقتصاد کاربردی منتشر شد، آمده است:

«هدفگذاری تورمی در اقتصادهای نوظهور با تورم بالا: درس هایی درباره قوانین و ابزار»

خلاصه: بین هدفگذاری تورمی و قوانین سیاست پولی ارتباط وجود دارد. هدفگذاری تورمی کافی نیست بلکه برای دستیابی به هدف، باید یک خط مشی وجود داشته باشد و نمی توان یک قانون سیاست پولی را بدون نرخ تورم هدف طراحی یا ارزیابی کرد. از این رو، یک رابطه همزیستی بین هدفگذاری تورمی و قوانین سیاست پولی وجود دارد. نخست ابزار در قاعده سیاست، یک عرضه پول یا کل پول درگردش بود. بعدها تحقیقات در مورد قوانین سیاست پولی بر ابزار دیگری از سیاست پولی نرخ بهره متمرکز شد، با افزایش سرعت نوسانات، نرخ بهره به عنوان ابزار، حداقل برای سطوح پایین تورم قابل اعتمادتر شد. قوانین نرخ بهره در محدوده تورم بسیار بالا و کاهش تورم بهترین کارایی را دارند. خارج از این محدوده، بانک مرکزی باید بیشتر بر قوانین رشد پول تاکید داشته باشد.

1. هدفگذاری تورم و قوانین سیاست پولی

من در بیشتر 40 سال از زمان تأسیس مرکز مطالعات اقتصاد کلان در آرژانتین (CEMA) و حتی یک دهه یا بیشتر قبل از آن، روی سیاست پولی کار کرده ام. تحقیقات من در مورد سیاست پولی همیشه در مورد قوانین سیاست پولی بوده است. هدف تورمی همواره در تحقیقات برجسته بوده است.

این مقاله به بررسی ارتباط بین هدفگذاری تورمی و قوانین سیاست پولی در قانون سیاست پولی بانک مرکزی جمهوری آرژانتین و تغییر رویه از قانون نرخ بهره به قانون پایه پولی می پردازد.

چند سال پیش در سخنرانی در مورد هدفگذاری تورم در اقتصادهای نوظهور، استدلال کردم که «یک رابطه همزیستی جالب بین هدفگذاری تورمی و قوانین سیاست پولی وجود دارد و مانند بسیاری از روابط همزیستی در طبیعت، این یک رابطه سودمند است. در ابتدایی ترین سطح، «نمی توان یک قانون سیاست پولی را بدون نرخ هدف تورمی طراحی یا حتی ارزیابی کرد...» و شما نمی توانید به طور قابل اتکا به یک هدف تورمی بدون یک قانون سیاست دست یابید.

برای مشاهده این رابطه، یک چارچوب سیاست پولی معمولی را در نظر بگیرید. مقصود شامل یک هدف تورمی است و هدف سیاست کاهش تورم به سمت آن هدف و سپس نگه داشتن آن در پایین و نزدیک به آن سطح است، بدون اینکه تأثیر نامطلوب شدیدی بر متغیرهای واقعی مانند تولید ناخالص داخلی واقعی (GDP) یا بیکاری داشته باشد. هدف را می توان به صورت ریاضی با یک تابع نشان داد که نوسانات بزرگ تورم را از نرخ تورم هدف همراه با انحرافات تولید ناخالص داخلی واقعی از پتانسیل آن مجازات می کند. در مدلهایی که در طی سالها ساختم، بین نوسانات این اهداف که میتوان آنها را روی یک تکه کاغذ ترسیم کرد، بده و بستانی وجود دارد. هدف از تحقیق در مورد قواعد سیاست پولی یافتن قاعده مناسبی برای ابزارهای سیاست پولی جهت دستیابی به اهداف از جمله هدف تورمی بوده است.

رابطه بین قوانین سیاستی و اهداف تورمی را می توان با اظهارات برخی افراد کسانی که در سیاست گذاری رسمی بانک های مرکزی در اقتصادهای نوظهور سمت داشتند و برای اولین بار هدفگذاری تورمی را معرفی کردند، نشان داد.

«دونالد براش» که از سال 1988 تا 2002 به عنوان رئیس بانک مرکزی نیوزلند خدمت کرد، اعتقاد دارد: از بسیاری جهات، این اشتباه است که هدفگذاری تورمی را نوعی رویکرد جدید برای سیاست پولی بدانیم. همه بحث ها در مورد چگونگی تدوین سیاست پولی به منظور کسب بهترین نتایج همچنان مطرح است. آیا باید از مجموعه های پولی استفاده کنیم؟ آیا باید از قوانین تیلور بهره ببریم؟ آیا صرفاً باید نرخ بهره را طوری تنظیم کنیم که اثرات مستقیم قیمتی ناشی از تغییر نرخ ارز، اثر مطلوبی را بر سطح قیمت داخلی داشته باشد؟»

«خوزه دی گرگوریو» که از سال 2001 تا 2007 در هیئت مدیره و از سال 2007 تا 2011 به عنوان رئیس بانک مرکزی شیلی خدمت کرد، می گوید که «هدف تورمی چارچوبی کارآمد برای اجرای سیاستهای پولی است. پس مسئله این است که چگونه می توان این چارچوب را عملیاتی کرد. چه زمانی سیاست پولی باید محکم شود یا کاهش یابد؟ سنتی ترین پاسخ قانون تیلور است…. یک قاعده خوب سیاستی آن است که در آن نوسانات حول نرخ هدف تورمی اندک باشد»

بنابراین، هدفگذاری تورمی کافی نیست. برای دستیابی به هدف، باید یک رویه یا قاعده سیاستی داشته باشید.

2. قواعد رشد پول و هدفگذاری تورمی

ممکن است برای بسیاری از افرادی که قانون تیلور را میشناسند تعجبآور باشد که از ابتدای تحقیق من ابزار حاکم بر سیاست یک توده پولی و معمولاً عرضه پول بود. برای نمونه من در زمان تأسیس CEMA ، مدلی را براساس توازن قیمت/دستمزد و انتظارات منطقی ارائه کردم و با این مدل یک سیاست پولی مشخص عددی را برای نرخ رشد عرضه پول محاسبه کردم. طبق این قانون سیاسی که به شکل یک معادله ریاضی ارائه شده است:

*بانک مرکزی نرخ رشد پول را با مقادیر مشخص افزایش می دهد اگر تورم کمتر از هدف تورم باشد یا اگر تولید ناخالص داخلی واقعی کمتر از تولید ناخالص داخلی بالقوه باشد.

*اگر تورم بالاتر از هدف تورم باشد یا اگر تولید ناخالص داخلی واقعی بالاتر از تولید ناخالص داخلی بالقوه باشد، بانک مرکزی نرخ رشد پول را با مقادیر مشخص کاهش می دهد.

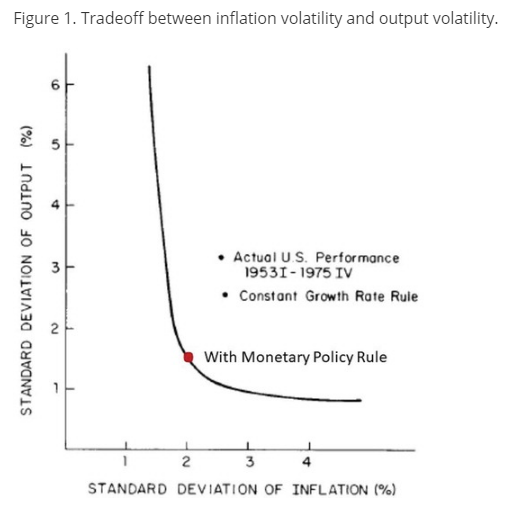

همانطور که در شکل 1 نشان داده می شود، طبق مدل این قاعده سیاست پولی برای عرضه پول منجر به تورم پایینتر و باثباتتر و همچنین ثبات بیشتر تولید ناخالص داخلی واقعی در دورههای تاریخی خاص میشود. با این قاعده تمام نقاط روی منحنی مبادله امکان پذیر بود و نقطه روی منحنی یکی از گزینه های ممکن است.

شکل 1. مبادله بین نوسانات تورم و نوسانات تولید.

این مدل همچنین نشان داد که اگر رشد عرضه پول بدون این واکنش ها به تولید ناخالص داخلی یا تورم واقعی ثابت می ماند، عملکرد اقتصادی بهتر از عملکرد مشاهده شده تاریخی در همان دوره خواهد بود. به عبارت دیگر، «قانون نرخ رشد ثابت» به عملکرد بهتری نسبت به آنچه که در واقع اتفاق افتاده بود منجر می شد. «میلتون فریدمن» بعدها نوشت که از نظر او این اصلاً شگفتانگیز نیست. نوسانات نامطلوب در مقدار پول نوسانات نامناسبی در تولید ایجاد کند، ثابت نگه داشتن رشد پول این نوسانات نامناسب در تولید را از بین می برد.

3. قوانین نرخ بهره و هدفگذاری تورمی

بعدها بود که تحقیقات در مورد قوانین سیاست پولی بر ابزار دیگری از سیاست پولی یعنی نرخ بهره - متمرکز شد. این امر زمانی رخ داد که سرعت نوسانات بیشتر شد و دست کم برای سطوح پایین تورم، نرخ بهره به عنوان ابزاری قابل اعتمادتر در آمد. در تحقیقات به همراه «نیکلاس کارلوزی» در مورد سیاست پولی بینالمللی، شبیهسازیهایی را با قواعدنرخ بهره مورد بررسی قرار گرفت و نشان دادند «قوانین نرخ بهره ... توصیفهای احتمالی سیاست پولی هستند.»

مقاله ای که مبداء قاعده تیلور بود و توجهات بیشتری را به سمت ابزار نرخ بهره جلب کرد، در دسامبر 1993، دقیقاً 25 سال پیش منتشر شد. طبق این قاعده،

*اگر نرخ تورم کمتر از هدف تورمی باشد یا اگر تولید ناخالص داخلی واقعی کمتر از تولید ناخالص داخلی بالقوه باشد، بانک مرکزی نرخ بهره را به مقدار معینی کاهش می دهد.

*اگر نرخ تورم بالاتر از هدف تورمی باشد یا اگر تولید ناخالص داخلی واقعی بالاتر از تولید ناخالص داخلی بالقوه باشد، بانک مرکزی نرخ بهره را به مقدار معینی افزایش می دهد.

هدف تورمی 2 درصدی و نرخ بهره واقعی در حالت تعادل 2 درصد در نظر گرفته شده، به صورت میانگین نرخ بهره اسمی 4 درصد را به همراه داشت. پاسخ نرخ بهره یک دوم برابر شکاف تولید ناخالص داخلی و 1.5 برابر نرخ تورم بود.

«مک کالوم» بعداً به برخی از مزایای جانبی تعیین سیاست به عنوان یک قاعده برای نرخ بهره عنوان داشت: «...قوانین پیشنهادشده قبلی... همه بر حسب پایه پولی یا دیگر موارد به عنوان متغیر ابزاری بیان شده بودند. …. در مقابل، هم مقامات و هم اقتصاددانان در بانکهای مرکزی، سیاست پولی را درراستای کنترل نرخ بهره می دانستند. تا حدی در نتیجه این امر، در سال 1993 تعامل بسیار کمی بین دانشگاهیان و بانکهای مرکزی وجود داشت. اما سپس مقاله تیلور به دانشگاهیان نشان داد که میتوان یک سیاست فعالانه معقول را بر حسب ابزار نرخ بهره تدوین کرد و در عین حال به بانکهای مرکزی نشان داد... که حفظ قانون میتواند به انتخابهای سیاستی خوب منجر شود! طی چند سال آینده، تعامل بسیار بیشتری بین اقتصاددانان دانشگاهی و بانک مرکزی وجود داشت.»

اما همانطور که بارها تاکید کردم، مانند جلسه ای در بانک اندونزی که بسیاری از بانک های مرکزی بازارهای نوظهور همچون برزیل، شیلی، جمهوری چک، نیوزلند، کره و تایلند حضور داشتند: «از نظر من فکر کردن به هدفگذاری تورمی و هدفگذاری پایه پولی به عنوان جایگزین های منحصر به فرد متقابل استباه است…. نکته مهم در اینجا آن است که هدفگذاری تورمی بانک مرکزی ممکن است از پایه پولی به عنوان ابزاری برای دستیابی به هدف استفاده کند. پرسش صحیح این است: «باید از نرخ بهره استفاده کنیم یا پایه پولی ؟» نه اینکه «باید از هدفگذاری تورمی استفاده کنیم یا پایه پولی ؟»

همچنین در جلسه ای در بانک مکزیک خاطرنشان کردم: «در بیشتر تحقیقات اخیر در مورد قوانین سیاستی، نرخ بهره کوتاه مدت ابزار یک شبه بوده است، اما مهم است که به ویژه در بحث اقتصادهای بازار در حال ظهور بدانیم که ابزار در یک قاعده سیاستی میتواند پایه پولی یا دیگر انواع دیگر عرضه پول باشد»

4. تشابه قوانین پولی و قواعد نرخ بهره

حتی با تمرکز بیشتر به قوانین نرخ بهره در سال های اخیر، دست کشیدن از قوانین پولی اشتباه است. برای تأکید بر این موضوع، بخش «شباهت بین قوانین پولی و قوانین نرخ بهره» را در نظریه تیلور بیان می کنم. برای مشاهده ارتباط، ابتدا یک قانون نرخ رشد ثابت برای عرضه پول را در نظر بگیرید. اگر تقاضا برای پول به طور منفی به نرخ بهره و به صورت مثبت با تولید ناخالص داخلی اسمی GDP- حاصلضرب تولید ناخالص داخلی واقعی و سطح قیمت - بستگی داشته باشد، افزایش تولید ناخالص داخلی واقعی به معنای افزایش نرخ بهره و کاهش در تولید ناخالص داخلی واقعی. باعث کاهش نرخ بهره می شود. این دقیقاً همان چیزی است که با یک قاعده نرخ بهره مانند قانون تیلور مورد نیاز است. علاوه بر این، افزایش تورم موجب افزایش نرخ بهره و کاهش تورم باعث کاهش نرخ بهره می شود. دوباره این دقیقاً همان چیزی است که در قانون تیلور وجود دارد. برای کسب اطمینان؛ این ارتباط به این مثال از رشد پول ثابت بستگی ندارد: نلسون (2003) تأکید کرد که یک قانون سیاست نرخ بهره مستلزم الگوی رفتاری برای رشد پولی است.

این ارتباط نزدیک بین قوانین پولی و قوانین نرخ بهره بسیار مهم است. اول، به طراحی قوانین خوب کمک می کند، زیرا ویژگی های مطلوب یک قانون را می توان در قانون دیگری تکرار و نسخه برداری کرد. دوم اینکه به تقویت قوانین کمک میکند: این موضوع که قوانین نرخ بهره به روشهای خاصی از قوانین عرضه پول تقلید میکنند، اعتماد بیشتری به قوانین نرخ بهره میدهد. سوم، اگر قوانین نرخ بهره به دلیل تورم بالا غیرقابل اعتماد باشد، می توان بر قوانین پولی تأکید کرد. همانطور که در تیلور (1996) بیان شد «قوانین نرخ بهره باید با قوانین عرضه پول در موارد کاهش طولانی تورم یا تورم فوق العاده تکمیل شوند».

با این وجود، از آنجایی که بسیاری از بانکهای مرکزی، از جمله فدرال رزرو، بیشتر بر نرخ بهره به عنوان ابزار تمرکز کردهاند، در مدلهای خود کمتر بر روی عرضه پول تمرکز کردهاند. برای دوره ای طولانی، من در برابر روند بانک های مرکزی برای نادیده گرفتن رشد پول عقب نشینی کرده ام.

بلونژیا و ایرلند (2014) عنوان داشتند که کار من روی قوانین سیاستی در دهه 1970 از منظر قوانین رشد پولی بود. آنها همچنین خاطرنشان کردند که مقاله من در سال 1993 «نشان داد که فدرال رزرو چقدر خوب هدف نرخ وجوه خود را در واکنش به تغییرات تولید و تورم در اواخر دهه 1980 و اوایل دهه 1990 تنظیم کرد. این مبحث بسته شد. یک اجماع جدید که تا به امروز حاکم شده است، نرخ بهره را به جای پول در مرکز همه بحث های سیاست پولی قرار داده است.

اما اینکه تصمیمات فدرال رزرو در آن بازه زمانی کوتاه به قانون نرخ بهره نزدیک بود، دلیل من برای قانون پیشنهادی نرخ بهره نبود، در عوض، تحقیق در تئوری پولی منطقی بود. قانون پیشنهادی، مفهوم مدل های پولی ساختاری تخمینی تجربی (با انتظارات منطقی و تعیین قیمت گیج کننده) بود که من در دهه ۱۹۸۰ در حال توسعه و کار با آن ها بودم. این مدل ها نرخ ارز و نرخ بهره بلند مدت و همچنین نرخ بهره کوتاه مدت با شوک های تصادفی دینامیک داخلی و خارجی را در خود داشتند.

این مدل ها نشان دادند که قوانین نرخ بهره در محدوده شوک های مشاهده شده بهتر عمل می کنند. انواع مختلف مدلها و دیدگاهها در مورد مکانیسم انتقال پول به نتایج مشابهی منجر شد، لذا این یک نتیجه قوی بود. میلتون فریدمن در یکی از آخرین مقالات تحقیقاتی خود استدلال کرد که قانون تیلور برای نرخ بهره به خوبی کار می کند زیرا راهی برای ثابت نگه داشتن نرخ رشد عرضه پول است، مسیر دیگری برای ایجاد ارتباط بین قوانین رشد پول و قوانین نرخ بهره می باشد.

برای رسیدن از نتایج تجربی جالب بلونژیا و ایرلند (2017) به یک استراتژی سیاستی برای عرضه پول، تحقیقات مدلسازی بیشتر در مورد قوانین رشد پول مفید خواهد بود. آیا مدلهای ساختاری وجود دارد که از قوانین سیاست جایگزین با رشد پول بهتر عمل کند؟ آن قوانین چیست؟ آیا آنها نسبت به انواع دیگر مدل ها قوی هستند؟ چنین تحقیقاتی به انواع قوانین سیاستی منجر شدند که اکنون کانون توجه بسیار است و به نظر من، منجر به بهبود این قوانین خواهد شد.

5. گذار از تورم بسیار بالا

علاوه بر این اهمیت دارد که بین عملکرد یک قانون سیاستی در یک رژیم تورمی نسبتاً پایین با گذار از نرخ تورم بالا به نرخ تورم کمتر تمایز قائل شویم. به یاد بیاورید که ثبات قیمت در اوایل دهه 1980 در ایالات متحده، با تمرکز بر عرضه و حجم پول حاصل شد. به تدریج با گذشت زمان، فدرال رزرو به سمت تمرکز بیشتر روی نرخ بهره حرکت کرد.

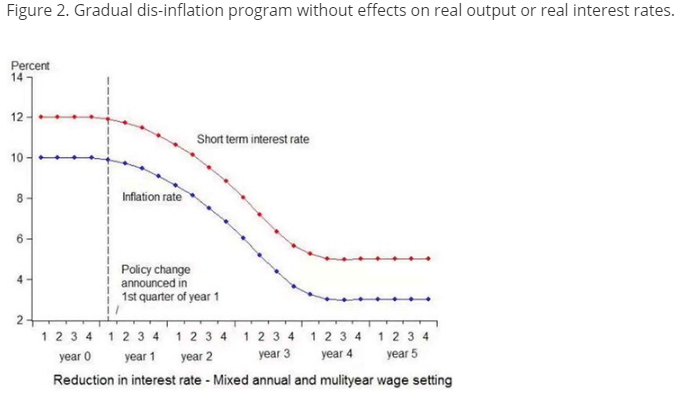

نگاهی به شبیهسازیهای تورمی و نرخهای بهره مفید است زیرا بانک مرکزی رشد پول را در شرایط تورم بالا کاهش میدهد. تصویر ۲ شبیه سازی یک مدل کلان کالیبره شده با داده های اقتصاد خرد واقعی در قراردادهای دستمزد چند دوره ای مانند مدل تیلور را نشان می دهد(1982). وظیفه این است که مسیر رشد پول برای بانک مرکزی جهت گذار از تورم بالا به تورم پایین با تأثیرات اندک یا بدون تأثیر بر متغیرهای واقعی - تولید واقعی یا نرخ بهره واقعی را پیدا کرد. شکل 2 نتایج را برای حالت خاصی نشان می دهد که در آن تورم می تواند بدون هیچ تاثیری بر تولید واقعی یا نرخ بهره واقعی کاهش یابد.

شکل 2. برنامه کاهش تدریجی تورم بدون تأثیر بر تولید واقعی یا نرخ بهره واقعی.

در این شبیه سازی، نرخ بهره اسمی برابر با نرخ بدون تغییر بهره واقعی به اضافه نرخ تورم مورد انتظار است. شکل 2 مسیر نرخ بهره و مسیر نرخ تورم را در صورت تغییر سیاست اعلام شده در زمان را در نمودار نشان می دهد. نرخ بهره واقعی ثابت، 2 درصد، در نظر گرفته می شود و این عدد به نرخ تورم مورد انتظار اضافه می شود تا نرخ بهره کوتاه مدت اسمی همانطور که نشان داده شده ، بدست آید.

کاهش نرخ بهره با کاهش نرخ تورم همراه است. مسیر نرخ بهره تدریجی است؛ این روش برای در نظر گرفتن ساختار قراردادهای دستمزد انتخاب شد. با کاهش نرخ بهره، رشد پول کاهش مییابد، حتی اگر در ابتدا بسیار تدریجی باشد. این یک روش ایده آل برای کاهش تورم است، زیرا اثر انتظاری بر نرخ بهره به دلیل تغییر در سیاست پولی، هر گونه اثر نقدینگی را خنثی می کند. البته نیاز به اعتبار قوی وجود دارد. کالوو(2017) بر این اثرات نقدینگی در مقابل اثرات انتظاری تاکید دارد، ضمن آنکه به استفاده احتمالی بیشتر از مکانیسم نرخ ارز(مبادله) برای ایجاد اعتبار و بهره مندی از اثرات مستقیم نرخ ارز بر تورم اشاره کرده است. در شبیه سازی های این مقاله، عرضه پول یک لنگر ایجاد می کند و نرخ بهره در بازارها تعیین می شود. بانک مرکزی درعمل میگوید مسیر عرضه پول را تعیین میکند و سپس بازار نرخ سود را بر اساس مسیر تعیین می نماید.

6. حد پایین صفر و قوانین سیاست پولی

از دیگر مسائل مربوط به قوانین نرخ بهره - اگرچه در حال حاضر در آرژانتین موضوعیت ندارد- حد پایین نرخ بهره (lower bound on the interest rate) است. به تازگی به دلیل بروز نگرانی در تعدادی از کشورهای «مرکز» مبنی بر اینکه قوانین سیاست نرخ بهره را به زیر صفر یا زیر حد پایین مؤثر نرخ بهره اسمی میرسانند، علاقه به قوانین عرضه پول افزایش یافته است.

از جهاتی این یک نگرانی جدید برای تحقیقات پولی نیست. در شبیهسازی مدلهای تجربی چند کشوری در دهه 1980، ما مرز صفر نرخ بهره را در نظر گرفتیم و زمانی به رشد پول اقدام کردیم که حد پایین نزدیک بود. و این همان چیزی است که در سال 2009 به فدرال رزرو توصیه کردم. با این حال، مجموعه ای از کاهش های کمّی که در سال ۲۰۰۹ در ایالات متحده آغاز شد، هرگز با هدف ثابت نگه داشتن رشد پولی یا جلوگیری از سقوط آن نبود، که در رفتار نامنظم M۲ واضح است.

در شرایطی که نرخ بهره به کف کریدور میرسد، یا به طور کلی در شرایط کاهش تورم قرار دارد، من استدلال کردهام که بانکهای مرکزی باید بر روی یک قانون سیاستی تمرکز کنند که نرخ رشد عرضه پول را ثابت نگه دارد. این رویکرد همچنین توسط کریستیانو و روستاگنو(2001) و کریستیانو و تاکاهاشی (2018) و بیاس (2018) پیشنهاد شد.

به طور کلی تر، قوانین نرخ بهره در محدوده بین تورم بسیار بالا و تورم زدایی بهترین عملکرد را دارند. خارج از این محدوده، بانک مرکزی باید بیشتر بر قوانین رشد پولی تکیه داشته باشد.

7. سیاست پولی بین المللی و هدفگذاری تورمی در اقتصادهای نوظهور

اجازه دهید اکنون به موضوع مهم تأثیر سیستم پولی بینالمللی بر اقتصادهای بازار نوظهور (EMEs) و قوانین و اهداف سیاست پولی آنها بپردازیم. در طول یک دهه گذشته یا بیشتر، تأثیر بانک های مرکزی اقتصادهای توسعه یافته بزرگتر بر بازارهای اقتصادی در حال ظهور قابل توجه بوده و به طور گسترده مورد بحث قرار گرفته است. صندوق بین المللی پول این موضوع را اینگونه خلاصه کرد: «بسیاری از اقتصادهای نوظهور EMEs سیاست پولی کشورهای «مرکز» را به طور ناقص تنظیم شده و در بسیاری از موارد ناهماهنگ با خودشان است...» و درنتیجه « بانک های مرکزی EMEs مجبور شدند چارچوب و ابزارهای خود را سازگار کنند.»

چنین انحرافات ناهماهنگی با قوانین سیاست پولی در بانکهای مرکزی کشور «مرکز» به بانکهای مرکزی بازارهای نوظهور سرایت کرد. این امر باعث شد بانکهای مرکزی EME از قوانین سیاستی خود منحرف شوند، پدیدهای که توسط هافمن و بوگدانوا (2012) از بانک تسویههای بینالمللی (BIS) «انحراف بزرگ جهانی» خوانده میشود. دلیل این همه گیری بین المللی واضح است. انحرافات سیاستی در بانکهای مرکزی کشورهای «مرکز» در قالب نرخهای بهره «پایینتر از قانون» باعث خروج سرمایه از کشورهای «مرکز» و منجر به ورود به کشورهای بازارهای نوظهور در کنار افزایش ارزش پول آنها میشود. با توجه به شبیه سازی مدل چند کشوری صندوق بین المللی پول توسط کارابنچیو Carabenciov و همکاران (2013)، تاثیر افزایش نرخ ارز بر سایر اثرات غالب است و بر بازارهای کشورهای نوظهور تاثیر منفی دارد. بانکهای مرکزی بازارهای نوظهور تمایل دارند با کاهش نرخ بهره سیاستی خود به کمتر از قاعده سیاستی شان، در برابر این تأثیر مقاومت کنند. شواهد تجربی زیادی برای این واکنش چه در تحلیل های رگرسیونی (پسرفتی) و چه در رفتار مشاهده شده بانک های مرکزی بازارهای نوظهور وجود دارد.

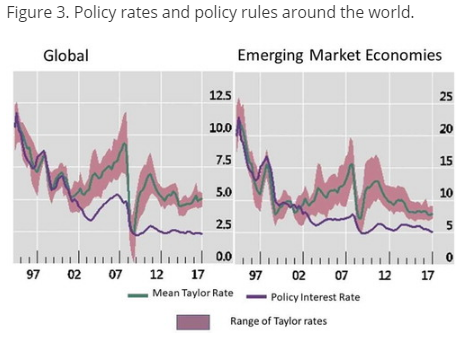

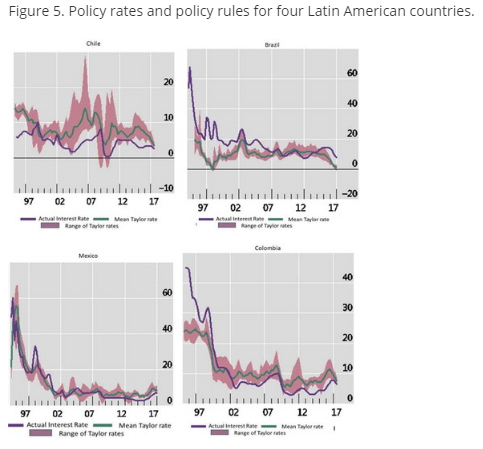

شکل های 3 تا 6 نمودارهای به روز شده نرخ بهره سیاست و قوانین سیاست پولی را از BIS با استفاده از روش شناسی هافمن و بوگدانوا نشان می دهد (2012). شکل 3 میانگین ها را از مجموعه کامل جهانی کشورها و اقتصادهای بازار در حال ظهور نشان می دهد که توسط BIS دنبال شده اند. «نرخ بهره سیاستی» و «میانگین نرخ تیلور» که به طور متوسط در همه کشورها به دست میآیند، همراه با «محدوده نرخهای قانون تیلور» به دلیل معیارهای جایگزین تورم و تولید ناخالص داخلی واقعی نشان داده میشوند.

تصویر 3. نرخ های سیاستی و قوانین سیاستی در سراسر جهان.

کشورهایی که در نمودار 3 نشان داده شده اند عبارتند از استرالیا، کانادا، دانمارک، منطقه یورو، ژاپن، نیوزیلند، نروژ، سوئد، سوئیس، بریتانیا، ایالات متحده آمریکا به اضافه اقتصادهای بازار نوظهور زیر نشان داده شده در سمت چپ: آرژانتین برزیل، شیلی، چین، چین تایپه، کلمبیا، جمهوری چک، هنگ کنگ SAR، مجارستان، هند، اندونزی، اسرائیل، کره جنوبی، مالزی، مکزیک، پرو، فیلیپین، لهستان، سنگاپور، آفریقای جنوبی و تایلند. واضح است که انحراف جهانی است و به وضوح در کشورهای بازارهای نوظهور دیده می شود.

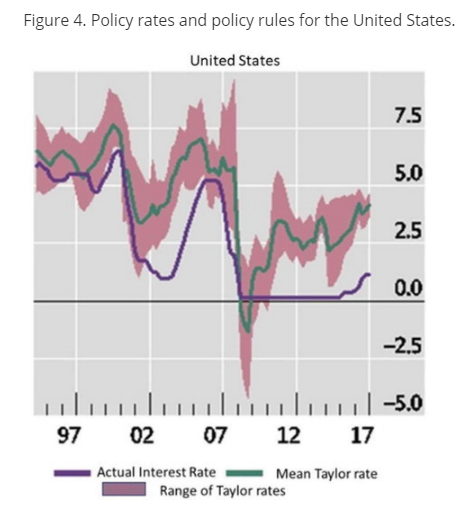

شکل 4 ایالات متحده را نشان می دهد. از این محاسبات BIS مشخص است که انحراف از قانون سیاست در سالهای 2003-2005 وجود داشته است. من استدلال کردهام که این انحراف منبع بحران مالی جهانی بود زیرا موسسات مالی به دنبال بازده و افزایش ریسک بودند. سیاست سپس در طول بحران 2008 و 2009 به مسیر خود بازگشت، اما پس از آن دوباره منحرف شد. بازگشت اخیر به قوانین یا عادی سازی، طی دو سال گذشته در شکل 4 نشان داده شده است.

اکنون اقتصادهای نوظهور را با تمرکز بر آمریکای لاتین در نظر بگیرید. شکل 5 همان نمودار را نشان می دهد که دوباره توسط BIS محاسبه شده است، اما برای شیلی، برزیل، کلمبیا و مکزیک. شیلی در اواسط دهه 1990، قبل از شروع نمودار BIS، راه طولانی را در کاهش تورم طی کرده بود و بر اساس این محاسبات، سیاست در مسیر درست قرار داشت. با این حال، در حدود سال 2003، بانک مرکزی قبل از کاهش نرخ بهره در طول بحران مالی و سپس انحراف دوباره، مانند ایالات متحده، زیر قاعده منحرف شد.

کشورهای استرالیا، کانادا، دانمارک، منطقه یورو، ژاپن، نیوزیلند، نروژ، سوئد، سوئیس، انگلستان، ایالات متحده آمریکا درکنار اقتصاد بازارهای نوظهور در سمت چپ: آرژانتین برزیل، شیلی، چین، چین تایپه، کلمبیا، جمهوری چک، هنگ کنگ SAR، مجارستان، هند، اندونزی، اسرائیل، کره جنوبی، مالزی، مکزیک، پرو، فیلیپین، لهستان، سنگاپور، آفریقای جنوبی و تایلند در نمودار 3 نشان داده شده اند. آشکارا؛ این انحرافی جهانی است و به وضوح در کشورهای بازارهای نوظهور دیده می شود.

شکل 4 ایالات متحده را نشان می دهد. از این محاسبات BIS مشخص است که در سالهای 2003-2005 انحراف از قانون سیاستی وجود داشته است. من استدلال کردهام که این انحراف منبع بحران مالی جهانی بود زیرا موسسات مالی به دنبال بازدهی و افزایش ریسک پذیری بودند. خط مشی سپس در طول بحران 2008 و 2009 به مسیر خود بازگشت، اما پس از آن دوباره منحرف شد. بازگشت اخیر به قوانین یا عادی سازی، درخلال دو سال گذشته در شکل 4 نشان داده شده است.

اکنون اقتصادهای نوظهور را با تمرکز بر کشورهای آمریکای لاتین در نظر بگیرید. شکل ۵ همان نمودار محاسبه شده توسط بانک BIS را اما برای شیلی، برزیل، کلمبیا، و مکزیک نشان می دهد. شیلی در اواسط دهه 1990، قبل از شروع این نمودار BIS، راه طولانی را در مسیر کاهش تورم طی کرده بود و بر اساس این محاسبات، خط مشی در مسیر درست قرار داشت. با این حال، در حدود سال 2003، بانک مرکزی پیش از کاهش نرخ بهره در دوران بحران مالی و سپس انحراف دوباره از این قانون، مانند آمریکا، از این قاعده منحرف شده بود.

نمودارهای برزیل، کلمبیا و مکزیک تحت تأثیر کاهش شدید تورم در دهه 1990 قرار دارد که این دوره در نمودارها گنجانده شده است. برای برزیل و کلمبیا، نرخهای بهره سیاستی بسیار بالاتر از قوانین سیاستی در این دوره بود، که نشان میدهد عرضه پول در این دوره نقش داشته است. پس از این دوره کاهش تورم، نرخ های سیاستی بسیار به قانون نرخ بهره نزدیک تر می شوند. اگر چه تشخیص در این مقیاس سخت تر است، اما می توان انحرافات در کلمبیا و مکزیک را تحت این قانون دید که بازتابی از انحراف در آمریکا در سال های پس از بحران مالی ۲۰۰۸ است.

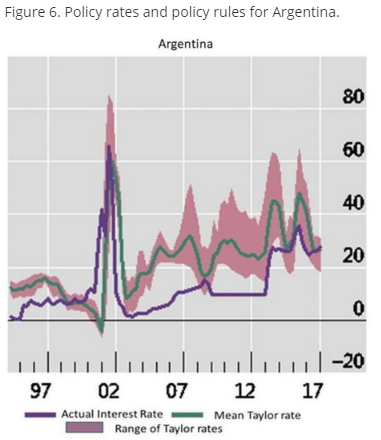

تصویر 6 نرخ سیاستی و قانون مشابه را برای همین دوره زمانی در آرژانتین نشان می دهد. نتایج البته بسیار متفاوت از سایر کشورهای بازارهای نوظهور است. نرخ بهره در طول دوره تبدیل پذیری در دهه 1990 بسیار پایین است، زمانی که نرخ پزو- دلار به طور قابل اتکایی ثابت بود و تأثیر مستقیمی بر تورم داشت. بحران 2001-2002 با افزایش شدید نرخ بهره همراه با افزایش تورم و تلاش بانک مرکزی برای نشان دادن واکنش همراه شد. برای دوره از پایان بحران آرژانتین در سال 2003 تا حدود سال 2015، به نظر می رسد تأثیر بسیار کمی از شرایط آرژانتین بر نرخ بهره سیاستی وجود داشته باشد. نرخ بهره به طور کلی در این دوره شاید تحت تأثیر شرایط جهانی، کمتر از قانون است. آخرین تلاش برای کاهش تورم تا پایان سال 2017 آخرین نقاط داده در نمودار، بسیار قابل مشاهده است. نرخ بهره عموماً در این دوره تحت تلاش برای کاهش تورم کمتر از قانون سیاستی قرار داشت، برخلاف آنچه در سایر کشورهای آمریکای لاتین در طول کاهش تورم مشاهده شد.

یک قانون جدید سیاست پولی با پایه پولی به عنوان ابزار توسط بانک مرکزی آرژانتین در اکتبر آن سال وضع شد. این سیاست جدید توسط رئیس بانک مرکزی سندلریس (2018) و همچنین توسط صندوق بین المللی پول (2018) و نیومیر ( (2018 توضیح داده شد. سیاست جدید این است که نرخ رشد پایه پولی را روی صفر نگه داشت (به استثنای تغییرات تقاضای فصلی از پیش تعیین شده)، اجازه داده شد نرخ ارز در یک نوار نوسان کند (با مداخلات غیرعقیمشده خارج از این نوار)، و اجازه داده شد نرخ بهره سیاستی به طور عمده در بازار تعیین شود. هدف کاهش تورم است و داشتن انتظارات تورمی مطلوب تر، نرخ بهره را در طول زمان کاهش می دهد.

اگرچه از این بحث مشخص است که سیاست پولی از کشوری به کشور دیگر متفاوت است، اما تأثیرات بین المللی بر سیاست پولی در همه کشورهای منطقه و در واقع در سراسر جهان قابل مشاهده است. برخی از کشورها سعی کردهاند با روشهای دیگری غیر از تغییر نرخ بهره، از جمله با استفاده از کنترلهای سرمایه یا اقدامات موقت «احتیاطی کلان» با هدف جریانهای سرمایه بینالمللی، تأثیر این اثرات مسری را کاهش دهند. Ghosh, Ostry و Qureshi در سال 2017 استدلال کرده اند تصریح می کنند که کنترل سرمایه " برای ریشه کن کردن جریان های ورودی در پی سیاست های پولی انقباضی بی سابقه فدرال رزرو آمریکا مورد استفاده قرار گرفته است. یکی از نتایج این تلاش ها ایجاد «نگاه نهادی صندوق بین المللی پول» بود که چنین محدودیت هایی را تشویق می کند. با این حال، کنترل سرمایه می تواند اثرات نامطلوبی داشته باشد.

به نظر من، یک رویکرد بهتر برای پرداختن به این اثرات بینالمللی، اصلاح پولی در عرصه بینالملل است که در آن هر بانک مرکزی استراتژی یا قاعدهای را برای تعیین خط مشی توصیف می کند و به آن متعهد میشود. این باعث کاهش اندازه انحرافات "خارج از هماهنگی" و در نتیجه کاهش همه گیری می شود. همانطور که از این سخنان مشخص است، ابزارهای مختلف سیاستی میتوانند زیربنای استراتژیها یا قوانین هر کشور باشند. این رویکرد در صورتی که همراه با نرخ مبادله انعطاف پذیر بین کشورها یا مناطق ارزی و با بازارهای سرمایه باز باشد، به بهترین شکل عمل خواهد کرد.

ممکن است دگرگونی در این خطوط در راه باشد. فدرال رزرو با تاکید بر استراتژی و استفاده از قوانین سیاست پولی، بازگرداندن سیاست پولی به مسیر خود را آغاز کرده است. این تغییرات در سالهای 2017 و 2018 آغاز شد. همچنین حمایت از اصلاحات بینالمللی وجود داشته است: ولکر (2014) میگوید که «نبود یک سیستم پولی رسمی، مبتنی بر قوانین و با مدیریت مشارکتی موفقیت بزرگی نبوده است». راجان (2016) افزود که "آنچه ما به آن نیاز داریم قوانین پولی است" و دراگی (2016) استدلال کرد که «همه ما به وضوح از... بهبود ارتباط بر روی عملکردهای واکنشی خود سود خواهیم برد.»

8. نتیجه گیری

در این مقاله، من بر ارتباط نزدیک بین هدفگذاری تورمی و قوانین سیاست پولی تاکید کرده ام. باوجود نظرات اغلب مخالف، این ارتباط در مورد قوانین عرضه پول، از جمله قوانین پایه پول، نه تنها برای قوانین نرخ بهره اعمال می شود؛ این موضوع یک پیام به ویژه در ارتباط با اقتصادهای نوظهور است.

من همچنین نشان دادم در حالی که قوانین نرخ بهره برای پایین نگه داشتن تورم در یک نظام با تورم پایین به خوبی کار می کنند، کاهش تورم از سطوح بالا به سطوح پایین یک مسئله گذار است که نگرانی های دیگری را ایجاد می کند. برای چنین جابجایی هایی، نقش ابزارهای کمّی مانند عرضه پول یا پایه پولی بسیار مهم است زیرا تفسیر نرخهای بهره در یک ساختار با تورم بالا دشوار است. زمانی که انتظارات تورمی به سرعت در حال حرکت هستند، ارزیابی سطح نرخ بهره واقعی بسیار دشوار است.

طبق گزارش صندوق بین المللی پول (2018)، بانک مرکزی آرژانتین «به طور موقت رژیم هدفگذاری تورمی را با هدفگذاری پایه پولی جایگزین می کند.» فکر نمیکنم که این راهی برای ترسیم سیاست جدید باشد. این بانک مرکزی در حال جایگزینی قانون نرخ بهره با قانون پایه پولی است، اما از هدف کاهش تورم عقب نشینی نکرده است.

من همچنین درباره تأثیرات پولی عرصه بینالمللی بر اقتصادهای نوظهور بحث کردم. همه گیری یا سرایت بین المللی دلیلی برای گسترش انحرافات سیاست پولی به بسیاری از کشورها در سال های اخیر بوده است. برای جلوگیری از این انحرافات در آینده، اصلاحات پولی بین المللی مورد نیاز است. بهترین راه برای چنین اصلاحاتی، تعهد به یک قانون سیاستی در هر کشور است. در حالی که ممکن است تغییر در برخی کشورها در راه باشد، اما این دلیل دیگری است که بازارهای نوظهور با تورم بالا، تورم را کاهش داده و با استفاده از قوانین کاملا شفاف سیاست پولی با تعیین اهداف تورمی، تورم را پایین نگه دارند.

https://www.tandfonline.com/doi/full/10.1080/15140326.2019.1565396

پایان/

نظر شما